保育料(利用者負担金)

保育園を利用する場合の保育料について掲載しています。

保育料(利用者負担金)について

保育料(利用者負担金、以下「保育料」)は、お子様の保育にかかる経費の一部を負担していただくものです。0歳児クラスから2歳児クラスが対象となります。

3歳児から5歳児クラスにおいては、保育料は無償となります。(ただし、給食費は無償化の対象外となります。詳細は以下の「副食費について」をご確認ください。

保育料の決定について(0歳児クラスから2歳児クラス)

保育料の決定方法

保育料は、次の要件を「保育料等表」にあてはめて決定します。

- 年度当初(4月1日時点)のお子様の年齢(クラス年齢)

- 保育の必要量(標準時間または短時間)

- 保護者ごとの市区町村民税(以下「市民税」)所得割額の合算額

※同居の祖父母がいる場合で父母の所得がいずれも一定の額を超えていないときは、祖父母(所得が高い方)の市民税所得割額を合算します。父母の所得が一定の額を超えていたとしても、祖父母がお子様の扶養義務者である場合等は、扶養義務者となっている祖父母の市民税所得割額を合算します。

※世帯の状況により、課税資料の提出を求めることがあります。

※市民税の申告が未申告となっている場合または課税資料の提出がない場合は、最高額の保育料となります。

1 年度当初(4月1日時点)のお子様の年齢(クラス年齢)

保育料は0歳児クラスから2歳児クラスが対象となります。

3歳児から5歳児クラスにおいては保育料は無償となりますが、給食費は無償化の対象外となります。

2 保育の必要量(標準時間または短時間)に応じて保育料が2区分にわかれます

保育標準時間認定(1日あたり11時間まで利用可能)

保育短時間認定(1日あたり8時間まで利用可能)

注意

- 11時間または8時間を超えて子どもを保育園に預ける場合、別途延長保育料がかかります。

- 保育の必要量の認定は、保護者の状況に応じて市が行います。

(例1)月120 時間以上就労している方:保育標準時間認定

(例2)月48 時間以上120 時間未満の就労をしている方:保育短時間認定

(例3)求職中の方:保育短時間認定 - 保育の必要量は教育・保育給付認定決定通知書に記載してあります。

3 保護者ごとの市民税所得割額の合算額

保育料は、保護者ごとの市民税所得割課税額を合算した額をもとに算定しますが、【住宅借入金等特別税額控除、寄附金税額控除、配当控除、外国税額控除、配当割額の控除、株式等譲渡所得割額の控除】を適用する前の税額となります。

※定額減税は、控除として適用されます。

次のとおり保護者ごとに計算し、合算した金額を保育料等表にあてはめることで、算定できます。

会社員などの方(給与から住民税を引かれている方)

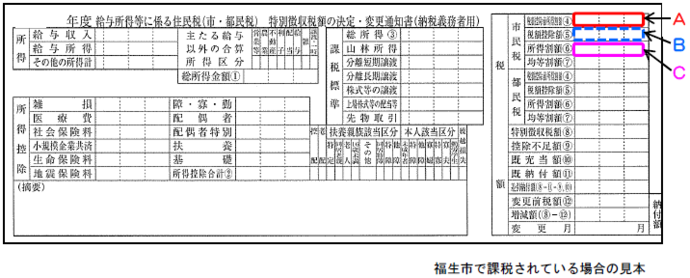

毎年、5月から6月頃に会社から渡される「給与所得等にかかる特別徴収税額の決定通知書」の「市民税」の欄をご覧ください。階層を決定する市民税所得割額は、「A税額控除前所得割額-B税額控除額(のうち、調整控除額・定額減税額のみ)」となります。

- 調整控除・定額減税以外の税額控除がない場合:「C(=A-B)」

- 調整控除・定額減税以外の税額控除がある場合:「A-B+(Bのうち調整控除と定額減税以外の税額控除)」

※調整控除以外の税額控除は、通知書左下の(摘要)欄に記載されています。

なお、給与以外に不動産所得等があって、給与から住民税を引かれている以外に別途納付書等で住民税を納付している方は、「自営業等の方」の通知書の市民税所得割額を合算してください。

自営業等の方(口座振替や納付書で住民税を納付している方)

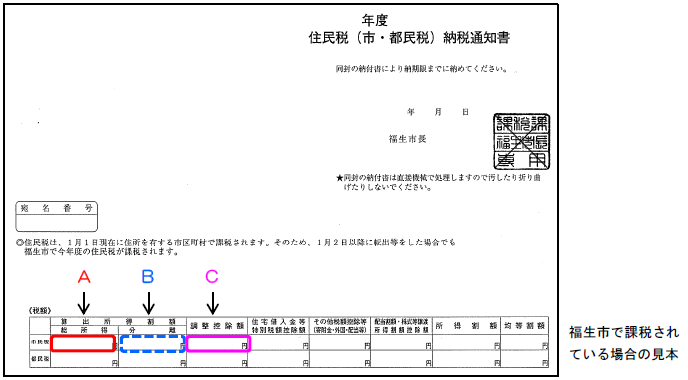

毎年、6月頃に市が送付する「住民税(市・都民税)納税通知書」の欄をご覧ください。階層を決定する市民税所得割額は、「総所得(A)+分離(B)-調整控除額(C)」となります。

※定額減税額がある場合は、定額減税額をさらに引きます。

※分離所得がない場合は、「A-C」となります。

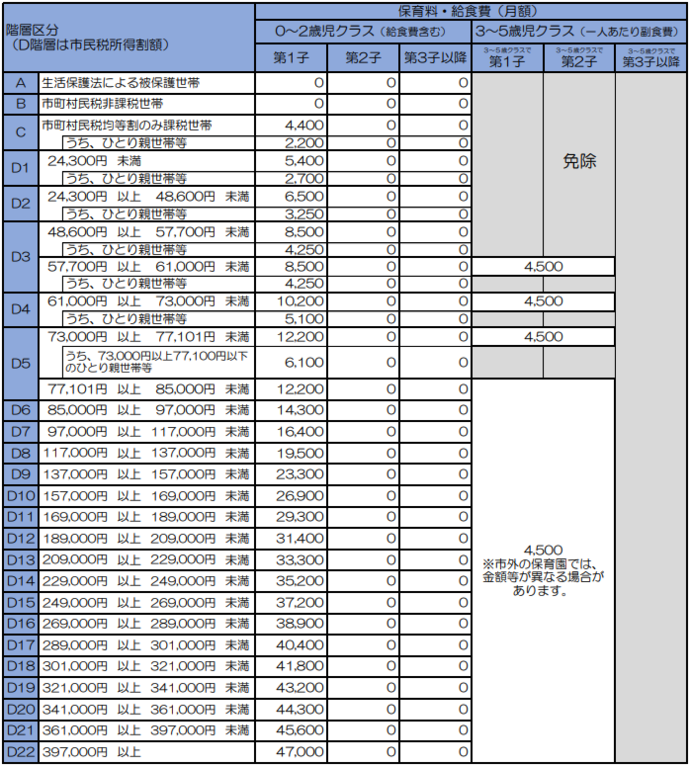

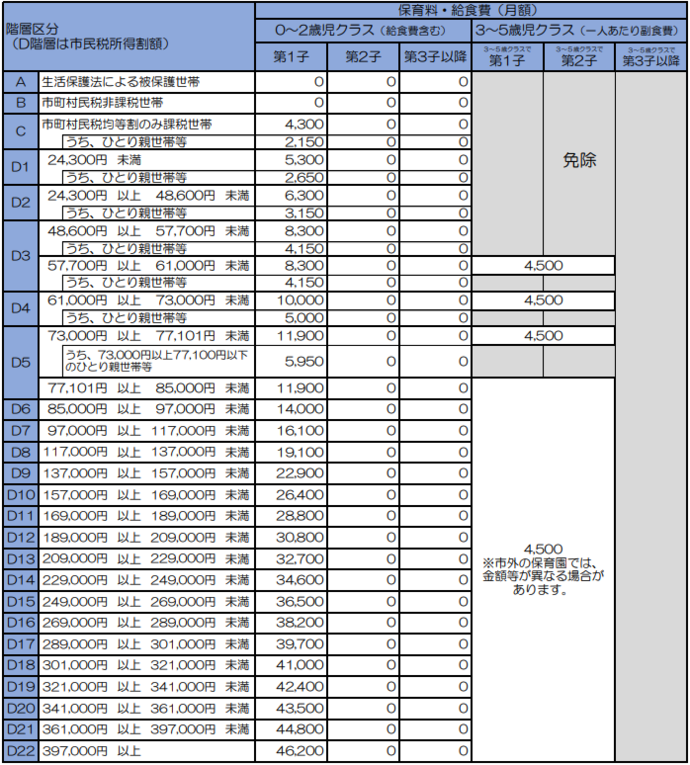

保育料等表(保育標準時間)※令和5年10月から

【備考】

- 保育料の算定及び給食費(副食費)の免除判定は、市町村民税所得割額等に基づき決定します。ただし、4月分から8月分までの間は前年度の市町村民税所得割額等に基づき決定します。

- 0歳児クラスから2歳児クラスにおける多子計算の算定対象となる子どもの年齢制限等はありません。就学前までに限らず、生計を一にしている子どもは多子計算の算定対象となります(東京都独自の制度です。)。 ただし、3歳児クラスから5歳児クラスの給食費(副食費)の免除における多子計算については年齢制限があります(「5.」をご参照ください。)。

- この表の「ひとり親世帯等」とは、ひとり親世帯、在宅障害児(者)のいる世帯、その他の世帯(生活保護法に定める要保護者等特に困窮していると市町村の長が認めた世帯)です。

- 市町村民税所得割額は、次の税額控除を適用する前の税額とします。(住宅借入金等特別控除、寄附金税額控除、配当控除、外国税額控除、配当割額の控除、株式等譲渡所得割額の控除)

- 3歳児クラスから5歳児クラスの給食費(副食費)は、市町村民税所得割額57700円未満(ひとり親世帯等の場合は77100円以下)の世帯について、全児童を免除とします。また、認可保育園、認定こども園、小規模保育園、家庭的保育、幼稚園、特別支援学校幼稚部、児童心理治療施設通所部、児童発達支援・医療型児童発達支援を利用している児童のうち3歳児クラスから5歳児クラスの範囲において、最年長の児童から順に3人目以降について免除とします。

保育料等表(保育短時間)※令和5年10月から

【備考】

- 保育料の算定及び給食費(副食費)の免除判定は、市町村民税所得割額等に基づき決定します。ただし、4月分から8月分までの間は前年度の市町村民税所得割額等に基づき決定します。

- 0歳児クラスから2歳児クラスにおける多子計算の算定対象となる子どもの年齢制限等はありません。就学前までに限らず、生計を一にしている子どもは多子計算の算定対象となります(東京都独自の制度です。)。 ただし、3歳児クラスから5歳児クラスの給食費(副食費)の免除における多子計算については年齢制限があります(「5.」をご参照ください。)。

- この表の「ひとり親世帯等」とは、ひとり親世帯、在宅障害児(者)のいる世帯、その他の世帯(生活保護法に定める要保護者等特に困窮していると市町村の長が認めた世帯)です。

- 市町村民税所得割額は、次の税額控除を適用する前の税額とします。(住宅借入金等特別控除、寄附金税額控除、配当控除、外国税額控除、配当割額の控除、株式等譲渡所得割額の控除)

- 3歳児クラスから5歳児クラスの給食費(副食費)は、市町村民税所得割額57700円未満(ひとり親世帯等の場合は77100円以下)の世帯について、全児童を免除とします。また、認可保育園、認定こども園、小規模保育園、家庭的保育、幼稚園、特別支援学校幼稚部、児童心理治療施設通所部、児童発達支援・医療型児童発達支援を利用している児童のうち3歳児クラスから5歳児クラスの範囲において、最年長の児童から順に3人目以降について免除とします。

保育料は前期と後期で変わります

前期保育料

4月分から8月分まで:保育園等を利用する「前年度」の市民税所得割課税額(前々年の収入に基づき決定)

後期保育料

9月分から翌年3月分まで:保育園等を利用する年度の市民税所得割課税額(前年(1月分から3月分は前々年)の収入に基づき決定)

保育料の決定通知

保育料は、前期(4月分から8月分まで)と、後期(9月分から翌年3月分まで)に分けて、年2回決定します。

通知時期は、

- 前期は4月上旬頃

- 後期は9月上旬頃

となります。

市内保育園在園の方は保育園経由、市外保育園在園の方は郵送します。

※年度途中で入園した場合は、原則として入園の承諾通知に同封します。入園の承諾通知は、入園月の前月下旬頃に通知します。

多子世帯の保育料を軽減します

令和5年10月から、東京都の独自支援の対象が拡大し、所得や第1子の子どもの年齢を問わず、0歳児クラスから2歳児クラスの児童の保育料について、第2子以降は全額免除となります。

また、ひとり親世帯、障害者がいる世帯等のうち、市民税所得割課税額が77,100円以下の世帯については、第1子は半額、第2子以降は0円となります。

都道府県から指定都市への税源移譲に伴う特例

指定都市は都道府県からの税源移譲により、市民税所得割額が税率8%で算出されます。指定都市からの転入者等で所得割の税率が8%の方については、保育料の公平性を保つため、税率を6%として算出します。

※自治体独自の減税措置を行っている区市町村からの転入者等についても、6%で算出します。

認定こども園、小規模保育園も市が定める保育料が適用されます

福生市内にある、牛浜こども園、不動の森こども園、ちゃいれっく福生駅前保育園、すみれ定期利用保育を利用する場合も、認可保育園を利用する場合と同じ算定方法による保育料です。

なお、保育料の支払いは、市ではなく直接保育園へのお支払いとなります。

その他注意事項

- 年度の途中で年齢が変わっても、保育料は変更となりません。

- 毎月1日に在籍している方は、その月分の保育料がかかります。月単位で計算するため、途中退園の場合や利用日数に関わらず、日割り計算はしません。

- 保育の必要量の変更や、婚姻や離婚等による世帯状況の変更があった場合、生活保護の受給開始・廃止があった場合は、保育料を再計算します。

- 入所申請時に、生活保護法による保護開始、中国残留邦人等支援給付受給世帯、小規模住居型児童養育事業、里親等である場合は、保育料が減免となる可能性がありますので、保育・幼稚園係へご相談ください。

海外から転入された方、外国での所得がある方

1月1日以降に外国から転入された方、外国での所得がある方などは、保育料を決定するために必要な書類を提出してください。提出がない場合、最高額の保育料となります。いつ時点の所得の書類が必要かについては、保育・幼稚園係からご案内します。

例えば、横田基地内など米国での所得がある方はW-2(wage&tax 米国の給料と納税の明細書)を提出してください。

その他の書類については、保育・幼稚園係へご相談ください。

PDFファイルをご覧いただくには、Adobe Readerが必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。

より良いウェブサイトにするためにアンケートを行っています

このページに関するお問い合わせ

子ども家庭部 子ども育成課 保育・幼稚園係

〒197-8501 東京都福生市本町5

電話:042-551-1780